Smart TAN und Smart TAN Plus

Ein Smart TAN – Generator kann also mit dem richtigen Pin – Code verschiedene Karten bedienen, da ein TAN – Generator nicht auf eine Person ausgestellt ist. Es bestehen seitens der Banken auch keine weiteren Verpflichtungen wie zum Beispiel Umsatzvorgaben oder dergleichen.

Wie genau funktioniert eigentlich Smart TAN plus?

Auch wenn es sich im ersten Moment etwas verwirrend anhört, die Verwendung von einem Smart TAN – Generator ist doch recht einfach.

Zuerst muss man sich, wie vorher auch, bei der Bank einloggen und auf das Überweisungsformular gehen und seine Überweisungsdaten eingeben, erst dann erscheint ein Code. Um die Überweisung abzuschließen muss nun die Bankkarte in den TAN – Generator eingeführt und der erhaltene Code über die Zahlentastatur am Generator eingegeben werden. Zusätzlich muss man nun noch die Kontonummer des Empfängers und den zu überweisenden Betrag eintippen. Nun wird ein Zahlencode generiert und angezeigt. Dieser Code muss nun via Tastatur am PC auf das Zahlungsformular übertragen werden. Wurde alles richtig gemacht, wird die Bank diesen Code akzeptieren und die Zahlung veranlassen. Dieser Code ist einmalig und bezieht sich ausschließlich auf diese Zahlung.

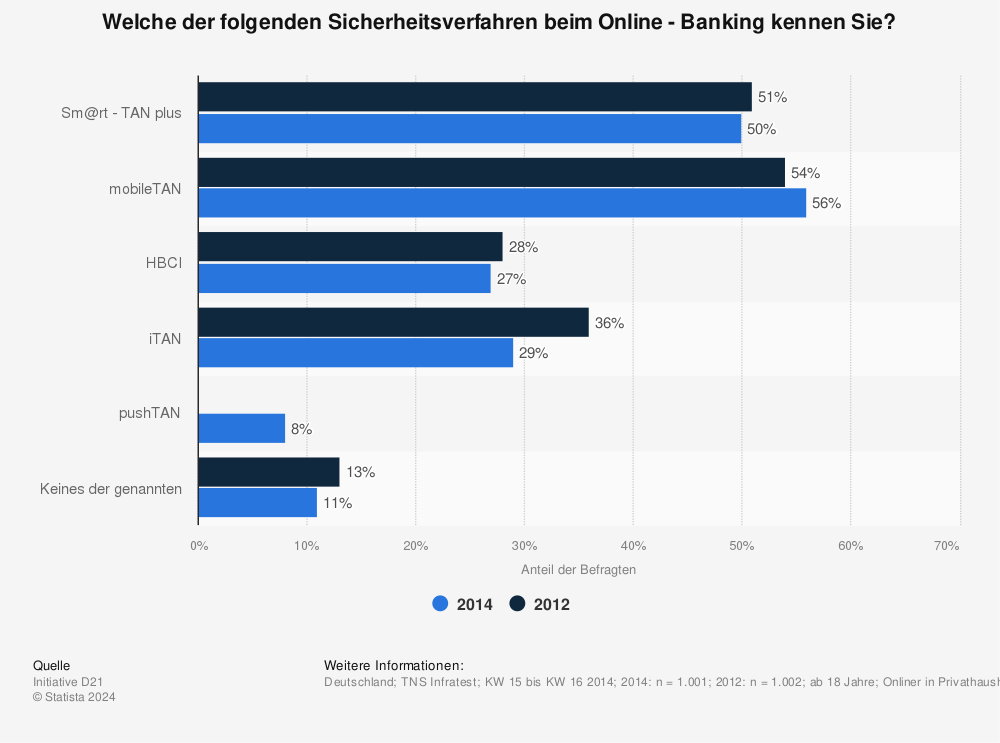

Mehr Statistiken finden Sie bei Statista

Welche Vorteile bietet ein TAN – Generator?

- Die Investition von 10 Euro ist einmalig, es entstehen keine Folgekosten

- Der TAN – Generator wird mit einer eigenen Batterie betrieben, es muss keine Software am PC installiert werden

- Jeder Auftrag ist mit einem einmaligen TAN – Code verknüpft und bietet ein Höchstmaß an Sicherheit gegen Internetkriminalität

Weitere Möglichkeiten einen TAN – Code zu generieren

- Über einen Flickercode kann die Übertragung auch optisch erfolgen, muss aber am Kartenleser bestätigt werden

- Bei der manuellen Eingabe werden alle Daten über die Zahlentastatur von Hand eingegeben

Wer seine Rechnungen, Bestellungen etc. beispielsweise über das Smart – TAN plus Verfahren bezahlen möchte, ist hier immer auf der sicheren Seite. Auch eventuelle Kreditraten können darüber schnell und sicher abgewickelt werden. Wer hingegen eine größere Neuanschaffung plant und nicht über die entsprechenden Mittel verfügt, ist sicherlich auch gut beraten zunächst einen entsprechenden Kreditvergleich durchzuführen. Denn nicht alle Banken bieten gute Konditionen an. Wie das genau funktioniert erklären wir im nachfolgenden Kurzratgeber.

Wer nicht vergleicht, hat schlechte Karten – Kreditkarten im direkten Vergleich

Schnell, einfach, übersichtlich: Unser Kreditkarten Vergleich

Die Anzahl der Akzeptanzstellen, also wo überall mit der Kreditkarte bezahlt werden kann, ist ein Hauptkriterium bei der Auswahl einer Kreditkarte. In Deutschland und dem deutschsprachigen Europa halten die Branchenführer Mastercard und VISA den Löwenanteil von ca. 90% dieses Marktes. Die amerikanischen Mitbewerber American Express so wie Diners Club können mangels weniger Akzeptanzstellen nicht mithalten. Ausgegeben werden Kreditkarten von Banken und anderen Finanzierungsinstituten, wer aber etwas genauer hinschaut, wird bemerken, dass doch einige Leistungsunterschiede der einzelnen Herausgeber bestehen. Unser Kreditkarten Vergleich bringt die Unterschiede ans Licht.

Mit nur wenigen Vorgaben die passende Kreditkarte finden

Eine kleine Auswahl von Kreditkarten – Möglichkeiten

- Kreditkarten mit einem Girokonto

- unabhängige Kreditkarten

- Prepaid – Varianten, die vor Benutzung aufzuladen sind

- generell beitragsfreie Kreditkarten

Der Kreditkarten Vergleich hat den Vorteil, dass Kreditkarten, die nicht den Vorgaben entsprechen schon von Anfang an erst gar nicht berücksichtigt werden. Verglichen wird nach Beruf, Einkommen, gewünschte Verwendungszwecke. http://de.statista.com/infografik/3463/zahlungsarten-im-stationaeren-einzelhandel-in-deutschland/

Mehr Statistiken finden Sie bei Statista

Vergleichspunkte der Kreditkarten

- Zahlungssystem

- Gebühren

- Bezahlung kostenlos

- Bargeldabhebung kostenlos

- Berufsgruppen

- Kartentyp

- Reiseservice

Vergleichspunkte an Zusatzleistungen der Kreditkarte

- Bonuspunkte und Rabatte

- Reiseversicherung

- Sonstige Versicherungen

- Guthabenzins

- Effektiver Jahreszins

- Haftung

Welche Kreditkarte bringt das beste Preis-Leistungsverhältnis?

- Charge – Kreditkarten

Wenn mit einer Kreditkarte nach Lust und Laune eingekauft und bezahlt werden kann und die Abrechnung erst Ende Monat ins Haus flattert, kann von einer eigentlichen Kreditkarte gesprochen werden. Solche Kreditkarten sind jedoch in der Regel auf ein monatliches Ausgabelimit festgelegt. An sich eine tolle Sache aber nicht ganz unproblematisch, da nicht selten die eigenen finanziellen Möglichkeiten überschritten werden, das böse Erwachen kommt dann Ende des Monats, so kann es durchaus sein, dass das Gehalt nicht ausreicht, die Abrechnung der Kreditkarte zu tilgen. - Debit – Kreditkarten

Durch die sofortige Belastung des eigentlichen Bankkontos ist ein Überziehen nur möglich, wenn auf dem Bankkonto ein Überziehungslimit besteht. Die Gefahr für ein Abdriften in die Schuldenfalle ist nicht sehr hoch. Diese Kreditkarten haben den Vorteil, dass sie wie eine Charge – Kreditkarte überall akzeptiert wird, was bei einer EC – Karte nicht der Fall ist. Steht der Saldo des Bankkontos auf null ist Schluss mit lustig, die Karte wird dann nicht mehr akzeptiert. Solche Karten werden auch an weniger wohlhabende Leute ausgegeben wenn ein regelmässiges Einkommen vorhanden ist. - Prepaid – Kreditkarten

Wie bei einer Prepaid – Telefonkarte muss zunächst Geld auf die Kreditkarte aufgeladen werden, um die Kreditkarte nutzen zu können. Ist der aufgeladene Betrag aufgebraucht, kann die Karte bis zur nächsten Aufladung oder Einzahlung, nicht mehr verwendet werden. Die Akzeptanz ist genau gleich wie bei jeder anderen Kreditkarte, hat aber den Vorteil, dass der Nutzer seine Ausgaben absolut im Griff hat. Ebenso sind diese Karten ideal wenn Online – Zahlungen nur per Kreditkarte möglich sind. Online-Zahlungen bedeuten immer ein gewisses Sicherheitsrisiko, bei dieser Kreditkarte kann der zu zahlende Betrag auf die Kreditkarte transferiert werden um dann die Zahlung mit der Kreditkarte auszuführen. Da dann kein Saldo mehr auf der Kreditkarte ist, können keine anderen, unrechtmäßige Abbuchungen durchgeführt werden.

Die Qual der Wahl, welche Kreditkarte soll ich wählen?

Viele Firmen bieten Kreditkarten an, Versandhäuser und dergleichen. Diese Karten sind mit dem eigenen Firmenlogo versehen, was aber lediglich Kosmetik und Augenwischerei ist, denn die Firmen finanzieren nicht selber, auch diese Karten laufen über eine Bank oder ein Finanzinstitut, so ist eine Kreditkarte von Amazon eine ganz normale Master Card – Kreditkarte, die überall zur Bezahlung genutzt werden kann und hat mit Amazon so gut wie nichts zu tun. So kann bei Amazon mit jeder x-beliebigen Kreditkarte bezahlt werden, egal welches Logo aufgedruckt ist.

Mehr Statistiken finden Sie bei Statista

Sind Kreditkarten kostenlos?

Die eigentliche Kreditkarte ist meistens kostenlos, aber auch nicht immer, besonders Kreditkarten, die direkt von den Banken ausgegeben werden können Geld kosten. Unterschiedlich sind auch die Folgekosten für die Kontoführung, die Abrechnungen, Jahresabschlüsse und natürlich auch die Kommissionen. Hier ist ganz genau zu prüfen was schlussendlich kostenpflichtig ist.

Welche Kosten können anfallen?

- Einige Kreditinstitute geben bei der Vergabe von Kreditkarten einen Mindestumsatz vor, wird dieser Umsatz nicht erreicht können Kosten anfallen.

- Andere Kreditinstitute verlangen eine fixe Jahresgebühr zur Kontoführung, diese Jahresgebühr kann aber sehr unterschiedlich sein, jedoch weiß der Kunde im Voraus was ihn die Kreditkarte pro Jahr kostet.

Unser Kreditkartenvergleich gibt Aufschluss über fixe Kosten, Folgekosten und die Zinsen, falls der fällige Betrag nicht fristgemäß beglichen wird. Alle Anbieter haben dabei unterschiedliche AGBs.

Welche versteckten Kosten kann es geben?

Bei Bezahlungen via Kreditkarte werden innerhalb der Landesgrenzen überlicherweise keine Zuschläge erhoben. Dies betrifft sowohl Waren wie auch Dienstleistungen. Einige Anbieter locken sogar mit Bonusprämien, wenn die Kreditkarte möglichst oft zum Einsatz kommt. Wer sich oft im Ausland aufhält, sollte beim Kreditkarten Vergleich unbedingt darauf achten, was der Einsatz der Kreditkarte im Ausland kostet, denn da sind die größten Unterschiede zu finden. Sowohl der Einkauf von Waren, aber auch der Bezug von Bargeld an ausländischen Bankautomaten wird mit einem Ausland – Zinssatz belastet. Beim Kreditkarten Vergleich kann beispielsweise die Option „Kostenlose Auslandtransaktionen“ in den Suchfilter eingegeben werden, es erscheinen dann nur die Kreditkarten – Anbieter, die für Auslandtransaktionen keine zusätzlichen Gebühren verlangen.

Was sind die Kriterien, worauf muss geachtet werden bei einer neuen Kreditkarte?

- Welche Verwendungszwecke soll die Kreditkarte erfüllen?

- Will ich eine monatliche Rechnung, Direktabbuchung oder im Voraus bezahlen?

- Wie ist die Akzeptanz lokal und international?

- Wie kann die Kontoführung bezahlt werden?

- Wer hat mehr Akzeptanzstellen, VISA oder Master Card?

- Macht ein monatlicher Mindestumsatz Sinn?

- Mit welchen Folgekosten muss ich rechnen?

- Befinde ich mich gelegentlich oder öfters mal im Ausland?

Nun die passende Kreditkarte wählen

Zusatzleistungen und Partnerprogramme

Einige Anbieter möchten natürlich ihre Kreditkarte möglichst attraktiv gestalten und lassen sich immer etwas Neues einfallen um Kunden zu gewinnen. Zu bedenken ist jedoch, dass auch Finanzinstitute nichts verschenken werden, also ist immer das Gesamtpaket zu beurteilen. So kann unter Umständen eine Auslandskrankenversicherung integriert sein, was eigentlich Sinn macht wenn man diesbezüglich nicht schon anderweitig gut versichert ist. Bei diesen Zusatzversicherungen ist auch genau zu prüfen welche Leistungen enthalten sind. Andere Anbieter locken mit einer kostenlosen 2. Kreditkarte zum Beispiel für den Ehepartner zu den gleichen Konditionen, also Kreditlimit und dergleichen. Was für den einzelnen Antragsteller Sinn macht und was überflüssig ist, kann im Kreditkarten Vergleich einfach ermittelt werden.

Wer kann eine Kreditkarte beantragen?

Grundsätzlich kann jede volljährige Person eine Kreditkarte beantragen, entweder direkt bei der Hausbank oder auch über Partnerfirmen der Kreditinstitute. Ein seriöser Kreditkarten Vergleich sollte vorab unbedingt gemacht werden, die AGBs der Anbieter sind genau zu studieren, ganz besonders das Kleingedruckte.

Online eine Kreditkarte beantragen, geht das?

Wer die für ihn am besten geeignete Kreditkarte gefunden hat, kann diese in aller Regel auch online beantragen.

Über die Eingabemaske sind die gestellten Fragen wahrheitsgetreu zu beantworten. Nebst den Personalien wird auch Wohnort, Adresse, Beruf und Familienstand erfragt. Dann natürlich die Fragen zur persönlichen finanziellen Situation, also aktuelles Einkommen und monatlich wiederkehrende fixe Ausgaben. Unter Umständen tauchen auch andere Fragen auf, zum Beispiel ob man schon jemals Geldanlagen getätigt hat oder auch, ob man früher schon mal eine Kreditkarte hatte. Es empfiehlt sich, alle Fragen ehrlich und nach bestem Wissen und Gewissen zu beantworten, denn bevor eine definitive Zusage erteilt wird, werden alle relevanten Auskünfte vom Kreditinstitut überprüft.

Mehr Statistiken finden Sie bei Statista

Legalisierung der Identität via Post – Ident – Verfahren

Der Kreditkartenantrag lässt sich komplett in aller Ruhe zu Hause über das Internet erledigen. Das Kreditinstitut verlangt jedoch eine Verifizierung oder auch Legalisierung zu den gemachten Angaben zu ihrer Person. Das entsprechende Formular kann ebenfalls im Internet heruntergeladen und ausgedruckt werden. Dieses Formular muss ausgefüllt werden, mit einem amtlichen gültigen Personalausweis ID Karte oder Pass wird die nächste Postniederlassung ihre Angaben mit Stempel und Unterschrift bestätigen. Dieses bestätigte Formular muss nun per eingeschriebene Post an das Kreditinstitut geschickt werden.

Prüfung des Kreditkartenantrages

Sobald das Kreditinstitut alle Unterlagen, die gefordert sind erhalten hat, wird nach den Richtlinien der einzelnen Geldinstitute darüber befunden, ob der Antragsteller kreditwürdig ist. Der Antragsteller muss natürlich volljährig sein, über ein geregeltes Einkommen verfügen und darf nicht verschuldet sein. So werden natürlich Anträge für Charge – Kreditkarten, also mit Überziehungsmöglichkeit noch genauer geprüft, als Anträge von Karten bei denen direkt abgebucht wird oder gar im Voraus Geld aufgeladen wird.

Fazit: Nicht jede Kreditkarte ist für jedermann erhältlich

Bei fragwürdigen Anträgen wird das Kreditinstitut eine Charge – Kreditkarte wohl verweigern, aber eventuell eine Debit – Kreditkarte genehmigen. Noch problemloser ist natürlich eine Prepaid – Kreditkarte. Das Geldinstitut hat kein finanzielles Risiko, da nur der bereits einbezahlte Betrag zum Konsum zur Verfügung steht, ein Überziehen ist unmöglich. Nutzen Sie den Kreditkarten Vergleich um die für Sie persönlich beste Kreditkarte zu finden.

Inhaltsverzeichnis